Sie möchten Ihre mögliche Kapitalleistung aus der Fondsrente berechnen? Mit unserem Altersvorsorge-Rechner geht das ganz einfach mit wenigen individuellen Angaben.

Was ist eine fondsgebundene Rentenversicherung?

Jetzt investieren – später profitieren: Unsere fondsgebundene Rentenversicherung (Fondsrente) verbindet die Vorteile einer Rentenversicherung mit den Renditechancen am Kapitalmarkt.

Sie zahlen einen regelmäßigen Beitrag oder einen Einmalbeitrag, den wir in Fonds anlegen. Dabei können Sie Ihre Ertragschancen bestimmen, indem Sie – je nach Risikoneigung und Anlageschwerpunkt – Ihr Fondsportfolio individuell zusammenstellen.

Bei der Auszahlung des Kapitals können Sie sich entweder für eine Einmalauszahlung, eine lebenslange monatliche Rente oder eine Kombination aus beidem entscheiden.

Die mögliche Kapitalleistung aus der fondsgebunden Rentenversicherung ist hauptsächlich abhängig von den eingezahlten Beiträgen, der Spardauer und der Rendite der gewählten Fonds.

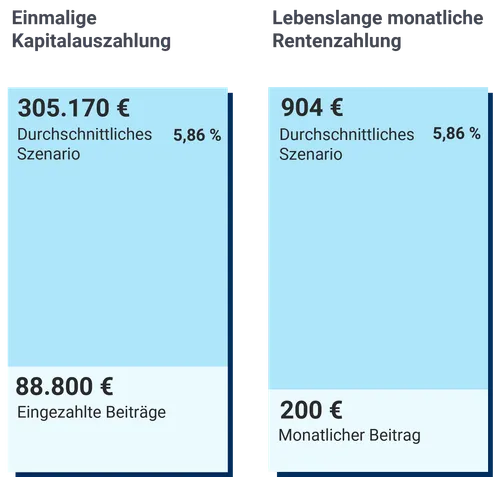

Beispielhafte mögliche Leistung nach 37 Jahren Spardauer

Berechnungsgrundlage1

Wie hoch könnte Ihre Einmalauszahlung oder monatliche Rente ausfallen? Mit unserem Altersvorsorge-Rechner können Sie mit wenigen individuellen Angaben ganz einfach die mögliche Leistung aus der Fondsrente berechnen.

Vorteile der Fondsrente

-

Chance auf hohe Rendite

Höhere Renditechancen am Kapitalmarkt, kombiniert mit den Vorteilen einer Rentenversicherung wie Kapitalwahlrecht und Steuerersparnis – unbelastet von negativen Auswirkungen in Niedrigzinsphasen.

-

Eigene Auswahl der Fonds

Jederzeit freie Wahl über das Portfolio und individuelle Zusammenstellung Ihrer Anlagestrategie aus unserer Fondsliste.

-

Günstige Konditionen einer Versicherung nutzen

Anders als bei der Direktanlage in Fonds erheben wir keine Ausgabeaufschläge und bieten bis zu zwölf kostenlose Fondswechsel im Jahr – weniger Kosten, mehr Rendite.

Unsere Fondsrente wurde mit einer sehr hohen Renditeprognose von der Wirtschaftswoche und Morgen & Morgen ausgezeichnet. Sie gilt als besonders attraktive Form der Altersvorsorge.

Sie wünschen eine persönliche Beratung zur Fondsrente? Gerne stelle ich Kontakt zu einem unserer Experten her.

Aus welchen Fonds kann ich wählen?

Wir haben aus unserem Fondsportfolio verschiedene Anlagestrategien zur Orientierung professionell für Sie zusammengestellt. Entscheiden Sie sich einfach für eine Strategie, die zu Ihnen passt. Alternativ können Sie Ihre Auswahl aus unseren über 30 Fonds komplett selbst vornehmen.

- 80 % Rentenfondsanteile

- 20 % Aktienfondsanteile

- Rendite (5J.): 34,88 %

- Volatilität (5J.): 7,11 %

- 60 % Rentenfondsanteile

- 40 % Aktienfondsanteile

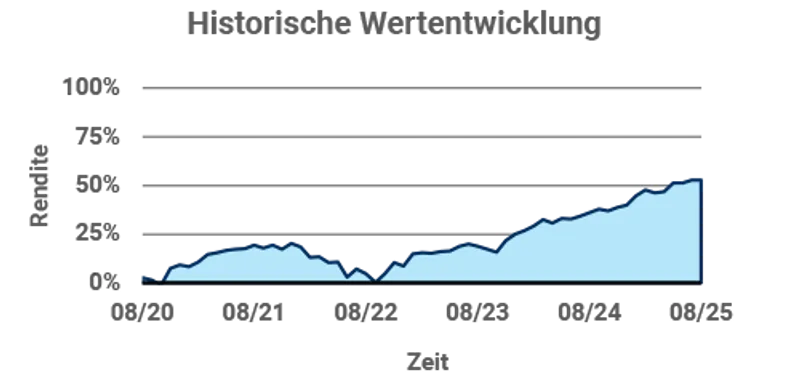

- Rendite (5J.): 52,85 %

- Volatilität (5J.): 9,76 %

- 30% Rentenfondsanteile

- 70% Aktienfondsanteile

- Rendite (5J.): 82,96 %

- Volatilität (5J.): 13,74 %

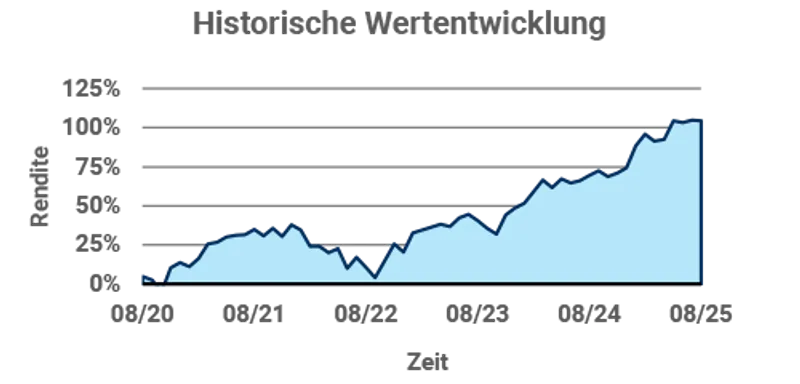

- 100 % Aktienfondsanteile

- Rendite (5J.): 102,98 %

- Volatilität (5J.): 16,78 %

- 100 % Aktien-ETFs (Exchange Traded Funds)

- Rendite (5J.): 104,62 %

- Volatilität (5J.): 16,87 %

Ideal für Anleger, die Wert auf Planungssicherheit legen und finanzielle Verluste möglichst vermeiden möchten.

Diese Informationen stellen keine Anlageberatung dar. Die Wertentwicklung der Vergangenheit ist keine Garantie für die Wertentwicklung in der Zukunft.

Ideal für Anleger, die Wert auf finanzielle Stabilität legen und dennoch an Wachstumschancen teilhaben möchten.

Diese Informationen stellen keine Anlageberatung dar. Die Wertentwicklung der Vergangenheit ist keine Garantie für die Wertentwicklung in der Zukunft.

Ideal für Anleger, die höhere Schwankungen für überdurchschnittliche Renditechancen in Kauf nehmen und gleichzeitig gewisse Stabilität schätzen.

Diese Informationen stellen keine Anlageberatung dar. Die Wertentwicklung der Vergangenheit ist keine Garantie für die Wertentwicklung in der Zukunft.

Ideal für Anleger, die bereit sind, hohe Schwankungen zu akzeptieren, um maximale Renditechancen zu nutzen und eine sehr lange Anlagedauer einplanen.

Diese Informationen stellen keine Anlageberatung dar. Die Wertentwicklung der Vergangenheit ist keine Garantie für die Wertentwicklung in der Zukunft.

Ideal für Anleger, die bereit sind, hohe Schwankungen zu akzeptieren, um maximale Renditechancen zu nutzen und eine sehr lange Anlagedauer einplanen.

Diese Informationen stellen keine Anlageberatung dar. Die Wertentwicklung der Vergangenheit ist keine Garantie für die Wertentwicklung in der Zukunft.

Volle Flexibilität mit Ihrer individuellen Wahl

Sie möchten Ihr Fondsportfolio selbst zusammenstellen? Kei Problem! Bei uns können Sie bis zu fünf Fonds kombinieren. Wenn Sie vor allem auf Rendite setzen, wählen Sie Aktienfonds. Verfolgen Sie eine sichere Anlagestrategie, sind Rentenfonds meist besser geeignet. Aber auch eine Kombination von Aktien- und Rentenfonds ist möglich.

Neben den Investmentfonds stehen Ihnen auch Indexfonds (ETFs = Exchange Traded Funds) zur Verfügung. Sie bilden die Wertentwicklung ausgewählter Indizes (etwa des DAX oder MSCI World) nach und werden meist nicht von Fondsmanagern gelenkt. Daher sind sie oftmals günstiger als aktiv gemanagte Fonds.

Eine Übersicht all unserer Fonds uns Ihre aktuellen Entwicklungen finden Sie hier:

In wenigen Schritten können Sie ganz einfach und kostenlos Ihr individuelles Angebot anfordern. Unsere Experten beantworten Ihre Fragen zur Fondsrente und unterstützen Sie gerne bei der Auswahl Ihrer Fonds.

Für wen ist die fondsgebundene Rentenversicherung sinnvoll?

Die fondsgebundene Rentenversicherung bietet eine höhere Chance auf starke Rendite, kann sie aber nicht garantieren. Darum ist sie besonders sinnvoll für alle, die bereits eine klassische Altersvorsorge besitzen – und zusätzlich von den Vorteilen der Investmentfonds profitieren wollen.

Sowohl für junge als auch ältere Menschen ist die Fondsrente vorteilhaft, wenn Laufzeit und Risikoklasse auf das Alter entsprechend abgestimmt werden. Dabei ist der Beruf ebenso egal wie der Familienstand: Die Fondsrente lohnt sich für Singles, Paare und Familien, sie ist sinnvoll für Angestellte, Beamte und natürlich auch für Selbstständige.

Wenn Sie regelmäßig die Entwicklungen auf dem Kapitalmarkt verfolgen und gerne selbst auf Ihre Anlagestruktur einwirken, ist unsere fondsgebundene Rentenversicherung genau das Richtige für Sie.

Wie funktioniert die fondsgebundene Rentenversicherung?

Ganz einfach und maximal flexibel: Sie suchen sich aus unserer Auswahl einfach die Fonds aus, die am besten zu Ihren persönlichen Anlage- und Marktpräferenzen sowie Ihrer Risikoneigung passen. Sie sparen entweder mit einer Einmalzahlung an oder mit regelmäßigen Beiträgen. Auch variable Zuzahlungen sind möglich.

Sobald es an die Auszahlung geht, profitieren Sie von den möglichen hohen Wertzuwächsen „Ihrer“ Fonds. Wann es soweit ist, bestimmen Sie bei uns natürlich selbst: Sie legen bei Vertragsabschluss zwar einen Rentenbeginn fest, ab dem 62. Lebensjahr können Sie aber vorzeitig Leistungen aus Ihrer fondsgebundenen Rentenversicherung in Anspruch nehmen. Das Prinzip funktioniert auch umgekehrt: Bis zu fünf Jahre können Sie die Auszahlungen nach hinten verschieben. So können ggfs. negative Marktentwicklungen überbrückt und eine höhere Rendite erzielt werden – perfekt für Ihre individuelle Ruhestandsplanung.

Bis kurz vor Beginn der vereinbarten Auszahlung können Sie außerdem frei entscheiden, ob Ihnen das Kapital als eine lebenslang garantierte monatliche Rente oder eine Einmalauszahlung gezahlt werden soll. Das gibt Ihnen noch mehr Freiheit bei der Erfüllung Ihrer Herzenswünsche im Alter.

Sie möchten Ihr Kapital nach Vertragsablauf weiterhin anlegen? Auch das ist bei uns möglich. Entscheiden Sie sich entweder für die erneute Kapitalanlage bei der Hannoversche oder behalten und übertragen Sie Ihre Fondsanteile in Ihr eigenes Bankdepot.

Unsere Fondsrente: Das Wichtigste im Überblick

|

Für wen sinnvoll? |

Alle, die auf Chancen am Kapitalmarkt setzen. |

| Rentenbeginn frei wählbar | Ja (62. - 80. Lebensjahr) |

| Flexible Beitragszahlung |

|

| Steuerliche Vorteile in der Ansparphase |

|

| Vererbbarkeit / Hinterbliebenenschutz |

|

| Beleihbarkeit |

Möglich, aber Eignung durch Guthabenschwankungen eingeschränkt |

| Kapitalauszahlung |

|

| Versteuerung bei Rentenbeginn oder Kapitalauszahlung |

|

Was sind die Vorteile einer fondsgebundenen Rentenversicherung gegenüber einer Fondsanlage im Bank-Depot?

Die Kosten für die fondsgebundene Rentenversicherung sind durch die günstigen Konditionen bei der Hannoversche besonders niedrig. Anders als bei konventionellen Fondsanlagen z.B. über ein Bankdepot, sparen Sie sich bei uns die Ausgabeaufschläge von über 5 % und können bis zu 12 Mal jährlich kostenlos Ihre Fonds wechseln. Das Ergebnis: Weniger Kosten, mehr Renditechancen.

Bei uns können Sie wählen, ob Sie Ihre Auszahlung als lebenslange Rente, Einmalzahlung oder Kombination daraus beziehen möchten. Alternativ können Sie Ihr erwirtschaftetes Kapital auch wieder in einem neuen Vertrag anlegen.

Zudem birgt die Fondsrente im Gegensatz zur Anlage bei einer Bank gleich mehrere Steuervorteile. In der Ansparphase sind sämtliche erwirtschaftete Erträge bis zum Rentenbeginn steuerfrei. Sie möchten Ihr Fondsportfolio umgestalten? Kein Problem, denn bei uns gibt es außerdem steuerfreie Fondswechsel. Erst zu Beginn der Auszahlungsphase werden die Erträge oder die Rentenleistungen steuerpflichtig. Ihr Vorteil: Während der Ansparphase werden Ihre Gewinne nicht entnommen und sorgen so im besten Fall für ein deutlich höheres Fondsguthaben.

Lassen Sie sich Ihre Altersvorsorge als lebenslange Rente auszahlen, wird diese nur mit einem geringen Ertragsanteil versteuert, der sich gemäß Ihres Eintrittsalters ergibt. Bei einer Einmalauszahlung haben Sie die Chance, sogar nur 50% der Erträge zu versteuern. Die Voraussetzungen sind einfach: Sie müssen mindestens 62 Jahre alt sein und mindestens 12 Jahre lang in Ihrem Vertrag angespart haben.

Wie lange sollte die Laufzeit sein?

Die Vertragslaufzeit Ihrer fondsgebundenen Rentenversicherung sollte ganz individuell gewählt werden, dabei spielt auch das Alter eine Rolle. Durch längere Anlagezeiträume (z.B. ab 20 Jahren) können mögliche Wertschwankungen bei risikoreichen Fonds ausgeglichen werden. Deshalb ist es sinnvoll, sich möglichst früh für eine Fondsrente zu entscheiden.

Attraktiv auch bei kurzen Laufzeiten: Auch mit 50+ lohnt sich der Abschluss einer Fondsrente, um für den Ruhestand zusätzlich finanzielle Sicherheit zu schaffen. Hierfür bieten wir Laufzeiten schon ab 5 Jahren an.

Die Anlage empfehlen wir je nach Kenntnisstand und Risikobereitschaft. Lassen Sie sich am Besten vorab von einem unserer Experten individuell beraten.

Zusatzbaustein zur fondsgebundenen Rentenversicherung

Rentenzahlung an Ihre Hinterbliebenen

Bei Abschluss der Fondsrente oder bei Rentenbeginn können Sie eine Rentengarantiezeit vereinbaren. Das heißt: Sollten Sie nach Ihrem Rentenbeginn, aber vor Ende der Rentengarantiezeit versterben, zahlen wir bis zum vereinbarten Zeitpunkt weiterhin eine Rente an Ihre Angehörigen aus.

Informationen und Details zum Download

-

Broschüre Fondsgebundene Rentenversicherung (Fondsrente) PDF 617.2 kB

-

Fondsliste: Aktuelle Fondsinformationen PDF 188.1 kB

-

Aktuelle Bedingungen und Informationen zu Lebensversicherungen (BEDL25) 06.2025 PDF 609.1 kB

-

Vorvertragliche Informationen zur Nachhaltigkeit für die fondsgebundene Rentenversicherung PDF 108.7 kB

Damit Finanz- und Versicherungsanlageprodukte verständlicher und transparenter werden, hat der Gesetzgeber die PRIIP-Verordnung erlassen. Basisinformationsblätter zeigen schnell und einfach, worauf es bei der Fondsrente ankommt und was sie Ihnen zu bieten hat.

Fondsgebundene Rentenversicherung abschließen

Ihre günstige Fondsrente können Sie einfach und bequem bei der Hannoversche abschließen.

Ihre individuellen Angaben

Nutzen Sie unseren Altersvorsorge-Rechner oder machen Sie im Online-Beratungsformular Ihre gwünschten Angaben und nehmen Sie so Kontakt zu uns auf.

Angebot für Fondsgebundene Rentenversicherung berechnen

Unsere Experten erstellen Ihnen auf Basis Ihres gewünschten monatlichen Sparbeitrags, der Spardauer und Ihrer Fondsauswahl ein persönliches Angebot.

Vertrag abschließen

Wir lassen Ihnen die zum Vertragsabschluss erforderlichen Unterlagen zukommen. Sie brauchen nur noch unterschreiben und den Vertrag zurückschicken. Alles Weitere erledigen wir für Sie.

Fondsgebundene Rentenversicherung – Ihre Fragen, unsere Antworten

- Die Einstufung des Fonds stellt keinen verlässlichen Hinweis auf die künftige Entwicklung dar und kann sich im Laufe der Zeit ändern.

- Eine Einstufung in Kategorie 1 bedeutet nicht, dass es sich um eine risikofreie Anlage handelt.

Achten Sie darauf, dass die gewählte Anlageform zu Ihren persönlichen Anlagezielen passt. Bei der Fondsauswahl kann Ihnen der „Summary-Risk-Indicator“ (SRI) helfen. Dieser standardisierte Risikoindikator berücksichtigt sowohl die Schwankungen des Produktwerts aufgrund von Marktbedingungen (Volatilität eines Finanzinstruments) als auch das Risiko, dass der Emittent oder ein anderer Vertragspartner zahlungsunfähig wird (Kreditrisiko) auf einer Skala von 1 bis 7.

Fonds mit niedrigem SRI weisen typischerweise geringere Kursschwankungen und damit eine geringere Wahrscheinlichkeit von zwischenzeitlichen Kapitalverlusten auf. Fonds mit einem hohen SRI unterliegen höheren Schwankungen. Das eröffnet höhere Renditechancen, birgt aber auch ein höheres Risiko, Kapitalverluste zu erleiden.

Wichtig zu wissen:

Durch die Kombination verschiedener Fonds können Sie Ihre individuellen Ziele hinsichtlich Rendite und Sicherheit noch besser verfolgen.

Hier finden Sie eine Übersicht zu den aktuellen Wertentwicklungen aller von der Hannoversche angebotenen Fonds.

Zum Ende eines jeden Versicherungsjahres erhalten Sie von uns eine Mitteilung, der Sie den Wert der Anteileinheiten sowie den Wert des Fondsguthabens entnehmen können. Der Wert des Fondsguthabens wird dabei immer in Anteileinheiten und zudem als Geldbetrag aufgeführt.

An die einmal gewählte Fondszusammenstellung sind Sie bei uns nicht gebunden. Sie können einen Wechsel bei der Zusammenstellung der Fonds jederzeit beantragen, zwölf mal jährlich sind diese Wechsel sogar kostenfrei.

Sie haben bis zum 50. Lebensjahr die Möglichkeit, Zuzahlungen von mindestens 200 Euro in den Vertrag einfließen zu lassen. Das erhöht Ihre spätere Rentenleistung.

Hier finden Sie den Zuzahlungsantrag zur fondsgebundenen Rentenversicherung.

Tarif FR3, Aktienfondsanteil 100 %, Geburtsdatum 01.11.1995, Versicherungsbeginn 01.11.2025, Monatlicher Beitrag 200 Euro, Spardauer 37 Jahre, unverbindliche Leistung bei durchschnittlichem Szenario (5,86 % p.a.), Wahl dynamischer Gewinnrente mit Rentengarantiezeit 10 Jahre