Arbeitskraft absichern – was der Staat leistet und warum eine private Absicherung sinnvoll ist

Vater Staat hat für Arbeitnehmer in vielerlei Hinsicht gut vorgesorgt. Die Sozialversicherung deckt verschiedene Bedarfsfälle ab. Sie ist Pflicht und Sicherheit für jeden in der Bundesrepublik. Die gesetzliche Krankenversicherung ermöglicht eine umfassende medizinische Versorgung, die gesetzliche Pflegeversicherung ist zumindest ein elementares Sicherheitsnetz im Falle der Pflegebedürftigkeit und die gesetzliche Rente – wenn auch deutlich geringer als früher – eine Vorsorgesäule fürs Alter.

Die Arbeitskraft absichern?

Die meiste Zeit unseres Lebens verbringen wir aber als Berufstätige, entsprechend wertvoll und wichtig sind unsere Arbeitskraft und das damit verbundene Einkommen. Was passiert, wenn diese aus gesundheitlichen Gründen oder aufgrund eines Unfalls beeinträchtigt oder vollständig verloren gegangen ist?

Erwerbsminderungsrente: Hilfe vom Staat

Wird ein Arbeitnehmer krank oder kann infolge eines Unfalles seinen Beruf nicht mehr ausüben, erhält er in der Regel sechs Wochen lang sein reguläres Gehalt weiter. Danach springt die Krankenkasse ein, welche bis zu 78 Wochen, je nach Krankheitsfall, das Gehalt zahlt. Allerdings nur 70 Prozent des Bruttoeinkommens bzw. 90 Prozent des Nettoeinkommens, je nachdem welcher Betrag niedriger ausfällt. Dauert die Erkrankung bzw. die unfallbedingte Berufsunfähigkeit länger an, springt der Staat ein und zahlt eventuell eine Erwerbsminderungsrente.

Gut zu wissen:

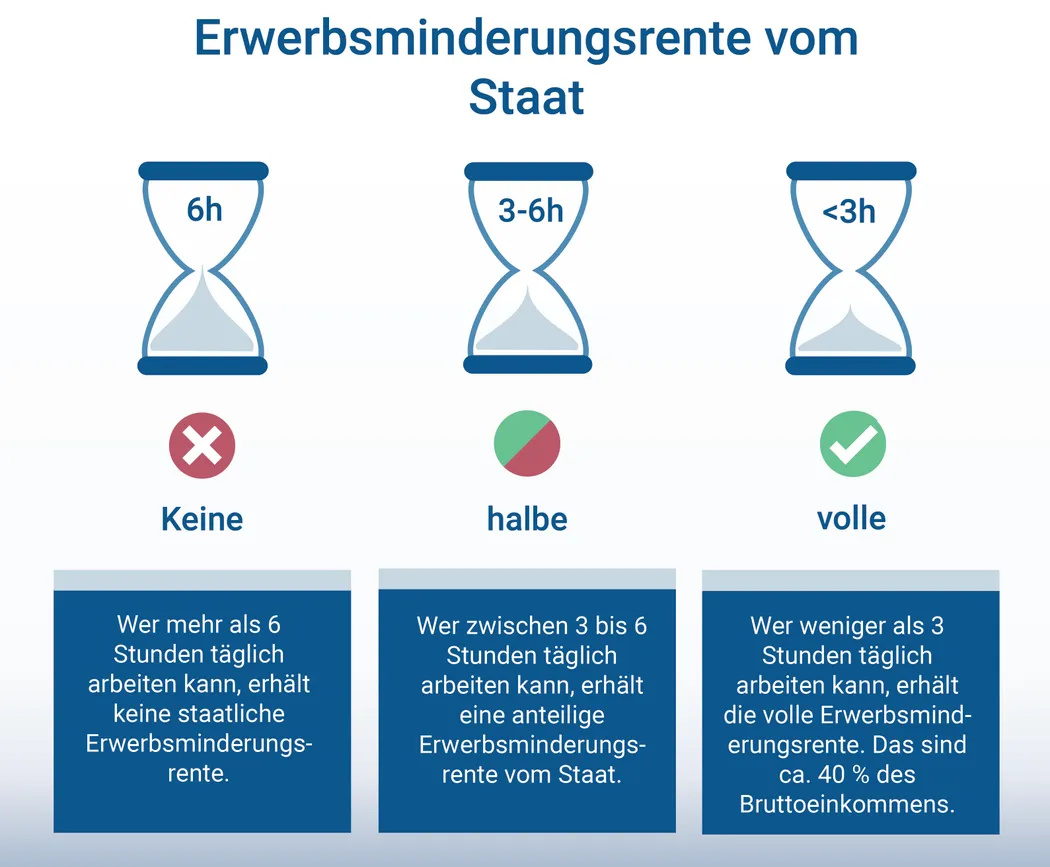

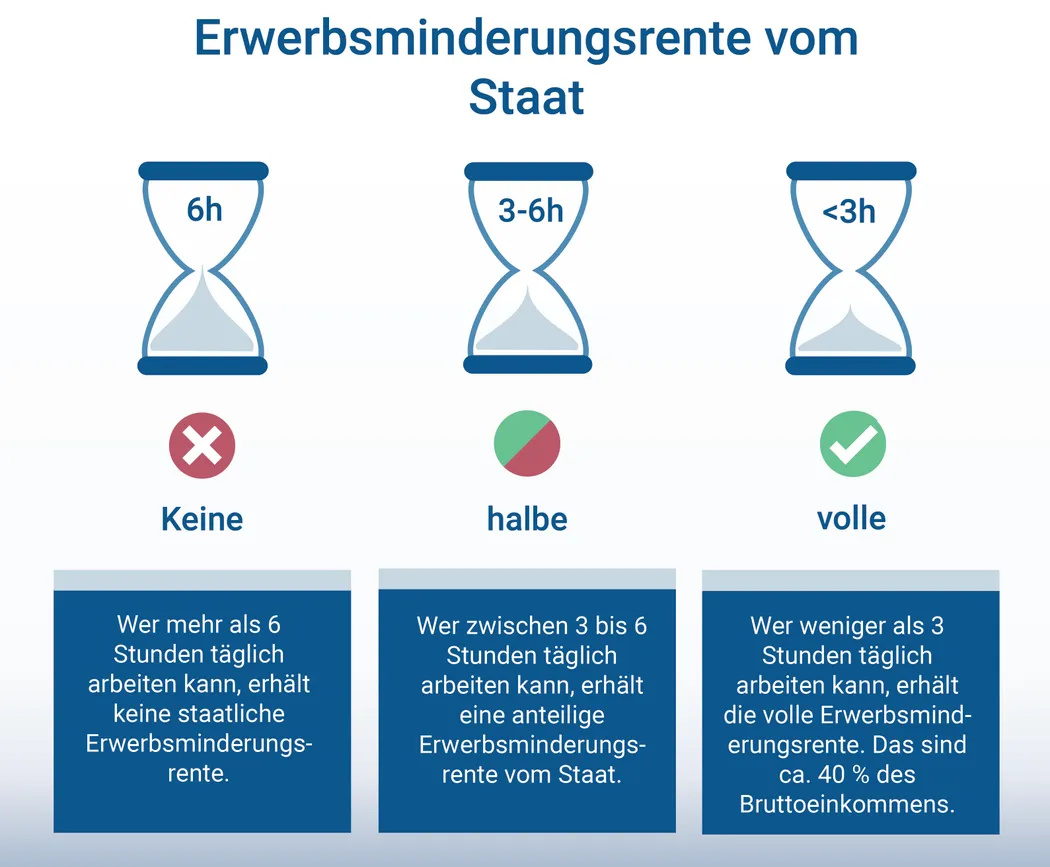

Wenn ein Arbeitnehmer infolge einer Krankheit oder eines Unfalls nicht mehr in der Lage ist mehr als 6 Stunden am Tag zu arbeiten, kann er die Erwerbsminderungsrente unter 2 Voraussetzungen in Anspruch nehmen:

- Aus einem ärztlichen Gutachten muss hervorgehen, dass Er bzw. Sie nicht mehr als sechs Stunden am Tag arbeiten kann.

- Er bzw. Sie muss seit mindestens fünf Jahren versichert sein und in den letzten drei Jahren einer Tätigkeit nachgegangen sein, welche die Pflichtbeiträge an den Staat leistet.

Wer weniger als sechs Stunden täglich, aber mindestens noch drei Stunden am Tag arbeiten kann, gilt als teilweise erwerbsunfähig und erhält eine anteilige Erwerbsminderungsrente.

Volle Erwerbminderungsrente erhält, wer keine drei bzw. 6 Stunden am Tag auf dem allgemeinen Arbeitsmarkt tätig sein kann.

Bei einer teilweisen Erwerbsminderung erhält der Arbeitnehmer 10-20 Prozent seines letzten Bruttoeinkommens. Bei voller Erwerbsminderung zahlt der Staat rund 40 Prozent des Bruttoeinkommens aus dem zuletzt ausgeübten Beruf.

Arbeitnehmer, die vor dem 2. Januar 1961 geboren wurden, haben noch Anspruch auf die gesetzliche Berufsunfähigkeitsrente. Für alle anderen gibt es, seit dem 01.01.2001, keine gesetzliche Berufsunfähigkeitsrente mehr, sondern lediglich die Erwerbsminderungsrente.

Wer zwischen den Zeilen liest, merkt: Die Erwerbsminderungsrente wird erst geleistet, wenn ein Arbeitnehmer tatsächlich keiner Erwerbstätigkeit mehr – egal in welchem Beruf – nachgehen kann. Das heißt, beispielsweise: Ein Handwerker, der seiner eigentlichen Arbeit nicht oder nur noch stark reduziert nachgehen kann, könnte verpflichtet werden in einen Bürojob zu wechseln, wenn er dort mehr Stunden am Tag arbeiten kann als in seinem eigentlichen Beruf.

Darüber hinaus ist die Höhe der Erwerbsminderungsrente im Vergleich zum regulären Einkommen ein deutlicher Einschnitt in die finanzielle Situation der meisten Arbeitnehmer. Und hier kommt die private Vorsorge ins Spiel.

Berufsunfähigkeitsversicherung: Den Lebensstandard auch im Fall der Fälle halten

Die Erwerbsminderungsrente reicht für die allermeisten Menschen nicht aus, um ihren gewohnten Lebensstandard zu halten. Darüber hinaus leistet der Staat erst, wenn man in keinem Beruf mehr arbeiten kann. Eine gute Berufsunfähigkeitsversicherung hingegen, leistet, wenn dem aktuell ausgeübten Beruf nicht mehr nachgegangen werden kann und verweist den Versicherten nicht in einen ganz anderen Beruf. Der Handwerker aus dem vorangegangenen Beispiel erhält also mit einer privaten Absicherung, im Falle einer Berufsunfähigkeit, seine Rentenleistung sobald er seinen gewohnten Beruf nicht mehr ausüben kann.

Wie sinnvoll eine Berufsunfähigkeitsversicherung ist, erfahren Sie auch in unserem Ratgeber Berufsunfähigkeitsversicherung.

Die Berufsunfähigkeitsrente bekommt, wer seiner aktuellen, versicherten Tätigkeit zu mindestens 50 Prozent und für mindestens sechs Monate nicht nachgehen kann. Diese Einschätzung ist natürlich von einem Arzt schriftlich zu bestätigen.

Versicherer, wie die Hannoversche, verzichten ausdrücklich darauf unsere Versicherten im Falle einer Berufsunfähigkeit in einen anderen Beruf zu zwingen, um keine Leistung erbringen zu müssen. Das heißt, wir leisten, wenn Sie in Ihrem aktuellen Beruf nicht mehr arbeiten können. Auch, wenn Sie eventuell in einem anderen Beruf tätig sein könnten.

Im Gegensatz zur staatlichen Erwerbsminderungsrente, kann die Höhe der Berufsunfähigkeitsrente von jedem Versicherungsnehmer selbst bestimmt und festgelegt werden. Sie sollte aber alle wichtigen monatlichen Kosten abdecken, die bei Berufstätigkeit durch das regelmäßige Einkommen bezahlt werden.

Sie sind sich unsicher, wie hoch eigentlich Ihr individueller „Bedarf" und die Versorgungslücke bei Berufsunfähigkeit ist? Hier erfahren Sie, wie Sie Ihre “BU Lücke berechnen”.

Natürlich bekommt jeder, der eine Rente aus seiner Berufsunfähigkeitsversicherung erhält und zugleich auch vom Staat als erwerbsunfähig bzw. erwerbsgemindert anerkannt wird, zusätzlich die gesetzliche Erwerbsminderungsrente. Das Eine schließt das Andere also nicht aus.

Fazit

Alles in allem ist es für die meisten Arbeitnehmer ratsam sich und seine Arbeitskraft zusätzlich privat abzusichern. Der Staat hilft mit seinen Möglichkeiten zwar, sichert im Fall der Fälle aber nicht den gewohnten Lebensstandard. Darüber hinaus leistet die Versicherung regulär deutlich früher als der Staat und fordert den Betroffenen nicht auf, einen anderen Beruf zu erlernen.

Für Ihre Berufsunfähigkeitsversicherung können Sie sich von unseren Experten beraten lassen oder mit unserem Berufsunfähigkeitsrechner ein Angebot selbst einmal unverbindlich durchrechnen.

Je früher eine Berufsunfähigkeitsversicherung abgeschlossen wird, desto niedriger sind die Versicherungsbeiträge über die gesamte Laufzeit.